Aggiornato a

Visite: 1912

Visite: 1912

- Information

- News

Pwc, il mercato M&A rallenta ancora e anche nel food c'è più prudenza

- Information

- - PwC M&A Italia - PwC consumer market Italia - PWC M&A food

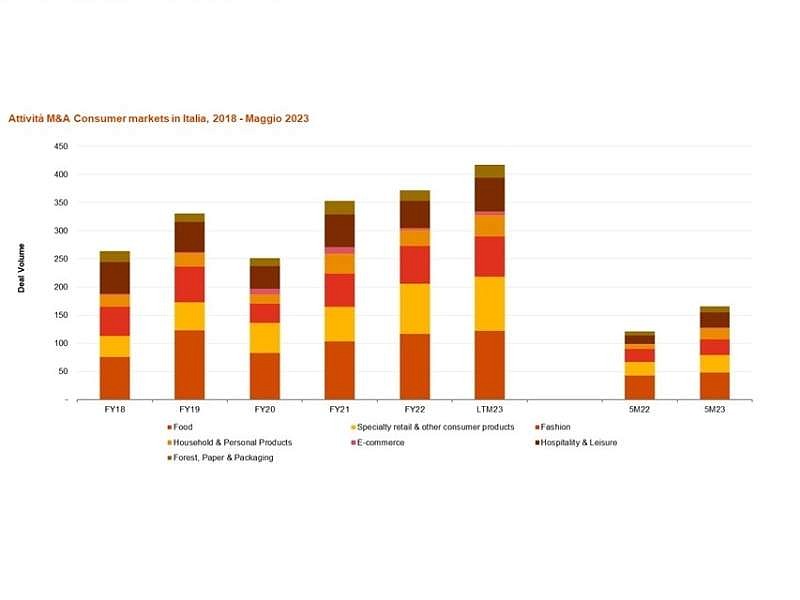

L'andamento delle attività M&A nel mercato italiano seguono il trend globale di rallentamento, anche nel food&beverage, come dimostra l'ultimo report PwC. L'analisi, che fa il punto sull'andamento del settore al giro di boa del 2025, fotografa per l'Italia un totale di 158 operazioni nei primi 5 mesi dell'anno (-7% sullo stesso periodo del 2024), di cui 33 nell'alimentare.

L'andamento globale dell'M&A nel consumer market.

Dopo un inizio d’anno segnato da un cauto ottimismo, le aspettative di ripresa delle operazioni di M&A nel settore consumer (ovvero i settori moda e lusso, food&beverages, beauty e personal care, retail, hospitality e leisure, Packaging) si sono progressivamente raffreddate secondo la Global & Italian M&A Trends Consumer Markets di PwC. Il contesto macroeconomico, caratterizzato da pressioni inflazionistiche, tassi d’interesse e incertezza sui dazi, ha indebolito la fiducia degli investitori e il sentiment dei consumatori, rallentando le dinamiche di crescita del mercato. Nei primi cinque mesi del 2025, quindi, i volumi registrati dalla società di analisi finanziaria sono diminuiti del -9% a livello mondiale, rispetto allo stesso periodo del 2024, segnando però una flessione piu contenuta rispetto al -11% registrato nei volumi del mercato complessivo. In controtendenza, i controvalori delle operazioni sono aumentati del +32%, sostenuti da sette operazioni superiori a 5 miliardi di dollari in valore annunciate nella prima meta del 2025.

In Italia, 158 operazioni M&A nei primi 5 mesi del 2025.

Il mercato italiano riflette la dinamica mondiale: nei primi 5 mesi del 2025 sono state annunciate 158 operazioni nel consumer market, in calo del -7% rispetto ai 170 deal rilevati nello stesso periodo del 2024. Il decremento principale e legato alle operazioni annunciate da investitori finanziari, in flessione del -17%. La loro incidenza sul totale delle operazioni e scesa al -40% nella prima meta del 2025, rispetto al -45% raggiunto nel 2024, confermando maggiore cautela degli investitori su settori come food&beverage e moda. I tempi di gestazione delle operazioni analizzate da PwC si sono allungati, nel segno di una maggiore prudenza sia da parte degli operatori strategici, che stanno conducendo revisioni del portafoglio e rivedendo le proprie strategie, sia da parte dei fondi di private equity, con un conseguente ampliamento del gap valutativo bid-ask.

Food&beverage, per PwC calo operazioni in linea con difficoltà economiche dei consumatori.

Per quanto riguarda il food&beverage tricolore, le operazioni registrate nei primi 5 mesi dell'anno in corso sono state 33 (-27% rispetto alle 45 dello stesso periodo del 2024). In particolare, si riducono le operazioni dei fondi di private equity (-38%), ancora piu selettivi a causa delle dinamiche inflazionistiche e dell’aumento dei prezzi alimentari (+6% su base annua), che influiscono sugli acquisti dei consumatori, e dei rischi associati ai dazi. Secondo la Voice of the Consumer Survey di PwC, il 33% dei consumatori e piu incline ad acquistare alimenti salutisti. Una tendenza che si riflette anche sulle attivita di M&A, stimolando operazioni in segmenti quali i formaggi freschi (Gioiella - I Freschi), salumi magri (Bresaole Pini - Vismara, Biolab - Brendolan), alimenti ad alto valore proteico e nutrizionale (Eurovo - Anna Alla Ltd e Waffelman) o free from (Di Marco - Galati), e conferma l'importanza strategica di presidiare la filiera animale (Eurovo - Granja Panilla). Operazioni come quella di Chequers - Gourmet Italian Food rispecchiano l’interesse crescente verso i prodotti semi-lavorati e i piatti pronti da parte dei consumatori.

Bevande alcoliche e non: in atto la razionalizzazioni dei portafogli.

La contrazione nella domanda di bevande alcoliche e zuccherate spinge i principali operatori a rivedere i propri portafogli, con deal mirati a colmare gap strategici, come nel caso di Alfin - Acqua Filette. Nel mondo del vino le operazioni si focalizzano sul segmento biologico (Tenuta Ulisse - Cirelli La Collina Biologica), mentre proseguono le dismissioni di asset non core, come la cessione di Cinzano e Frattina da Campari al Gruppo Caffo annunciata a giugno 2025. I settori bakery e confectionary si confermano il segmento piu attivo per le operazioni di M&A, specialmente sui produttori di alimenti confezionati frozen o ambient e con un posizionamento a scaffale di convenienza (Valeo Foods - Freddi Dolciaria, Melegatti), apprezzati per l’elevato value for money e il prezzo unitario contenuto. Tra le principali operazioni si segnalano Vandemoortele - Lizzi, IDAK Food Group AG - Sorrento Sapori e Tradizioni, Vergani - Scarpato. Emblematico l’investimento di Terlos in Casa Optima, iconico produttore italiano di ingredienti per gelato (annunciata a giugno 25), e l’Opa di Ferrero sui cereali di WK Kellogg, che risponde alle esigenze di crescita nel segmento salutistico e di espansione ulteriore negli Stati Uniti, anche come risposta ai dazi (annunciata il 10 luglio 25).

Emanuela Pettenò (PwC Italia): "Nel secondo semestre, focus su filiera e asset tencologici".

"Le aziende del consumer market sono attualmente penalizzate da valutazioni depresse di cui beneficeranno gli investitori capaci di affrontare situazioni di turnaround operativo e finanziario. I fondi di private equity saranno sempre più selettivi e focalizzati su food e beauty, settori più resilienti. Sul fronte acquisizioni, i fondi potrebbero aumentare le operazioni di take-private e add-on di portafoglio, mentre saranno posticipate le cessioni di asset con performance inferiori ai budget e più impattati dai dazi. Gli operatori strategici nel retail e nel food punteranno sulla filiera e su asset tecnologici, investendo sulla customer experience, con piattaforme di marketing, eCommerce, sistemi di pagamento, e soluzioni gestionali per l’inventario", ha commentato Emanuela Pettenò, partner e markets deals leader PwC Italia, in relazione alla seconda metà del 2025.

ALTRI ARTICOLI

McDonald's nomina Davide Sanzi nuovo chief people officer

Novità in tema gestione personale per McDonald's che annuncia la nomina di Davide Sanzi come nuovo chief people officer. L'ingresso del manager arriva a pochi giorni da un altro passaggio importante in termini di valorizzazione delle risorse umane: l'ampia adesione volontaria dei licenziatari al "contratto integrativo aziendale" sottoscritto…

Erste+Neue celebra San Valentino con la linea Puntay

Dall'Alto Adige arrivano tre vini della linea Puntay firmati Erste+Neue pensati per celebrare San Valentino fuoricasa. Si tratta di tre etichette simbolo della qualità e della tradizione della cantina altoatesina, ideali per accompagnare ogni istante romantico della festa degli innamorati grazie al loro perfetto connubio di freschezza, eleganza e…

Duccio conquista anche Torino con sushi carnivoro e smash burger

Con una proposta doppiamente verticale, Duccio Smash Meat Sushi raddoppia a Torino e dà il via allo sviluppo food retail con il supporto di 72 Holding. Al centro dell'offerta sushi di carne e smash burger. Un format già testato a Firenze e che il 31 gennaio raddoppia nel capoluogo piemontese con un layout essenziale e aperto ai gusti della…

Bobble Bobble, da insegna a produttore RTD: 5 milioni di fatturato

L'innovazione RTD nel beverage per l'Horeca passa da BOB - Beyond ordinary beverage, brand di Bobble Bobble che ha chiuso il 2025 a 5 milioni di euro di fatturato. L'azienda fondata da Simone Simonelli e Nicolò Ossino nel dicembre 2017 come catena food retail (Bobble Bobble) guarda al nuovo anno con l’obiettivo di continuare la propria evoluzione…

Birra&Brace, ottavo punto vendita family friendly a Tradate

Il network food retail family friendly di Birra&Brace apre a Tradate l'ottavo punto vendita della rete dedicata all'abbinamento birra-specialità alla griglia. L'inaugurazione è fissata per il 28 gennaio e prevede l'opening di un punto vendita che unisce atmosfera ed esperienza emozionate per tutta la famiglia. Un approccio che contraddistingue…